Actualizado

CBRE alerta de una eventual paralización del sector logístico en 2025

La consultora afirma que la falta de suelo para construir nuevos proyectos y la incertidumbre económica pueden provocar un estancamiento del sector logístico.

Entre la Zona Centro y Cataluña suman 26.000 millones de metros cuadrados de stock.

La falta de suelo y la incertidumbre económica son los principales problemas que señala CBRE en su Informe del Sector Logístico del Tercer Trimestre de 2024.

«La falta de suelo y los aún elevados costes de construcción han reflejado una reducción del pipeline actual en construcción que se sitúa un 23% por debajo del trimestre anterior. Esto producirá la estabilidad de los niveles de disponibilidad de cara al próximo año», aseguran desde CBRE.

JLL también vaticina un estancamiento del sector. «La contratación logística en el mercado de Madrid registró en los primeros nueve meses del año un descenso del 10% interanual. Esta tendencia va a continuar por el bajo volumen de superficie entregada en especulativo».

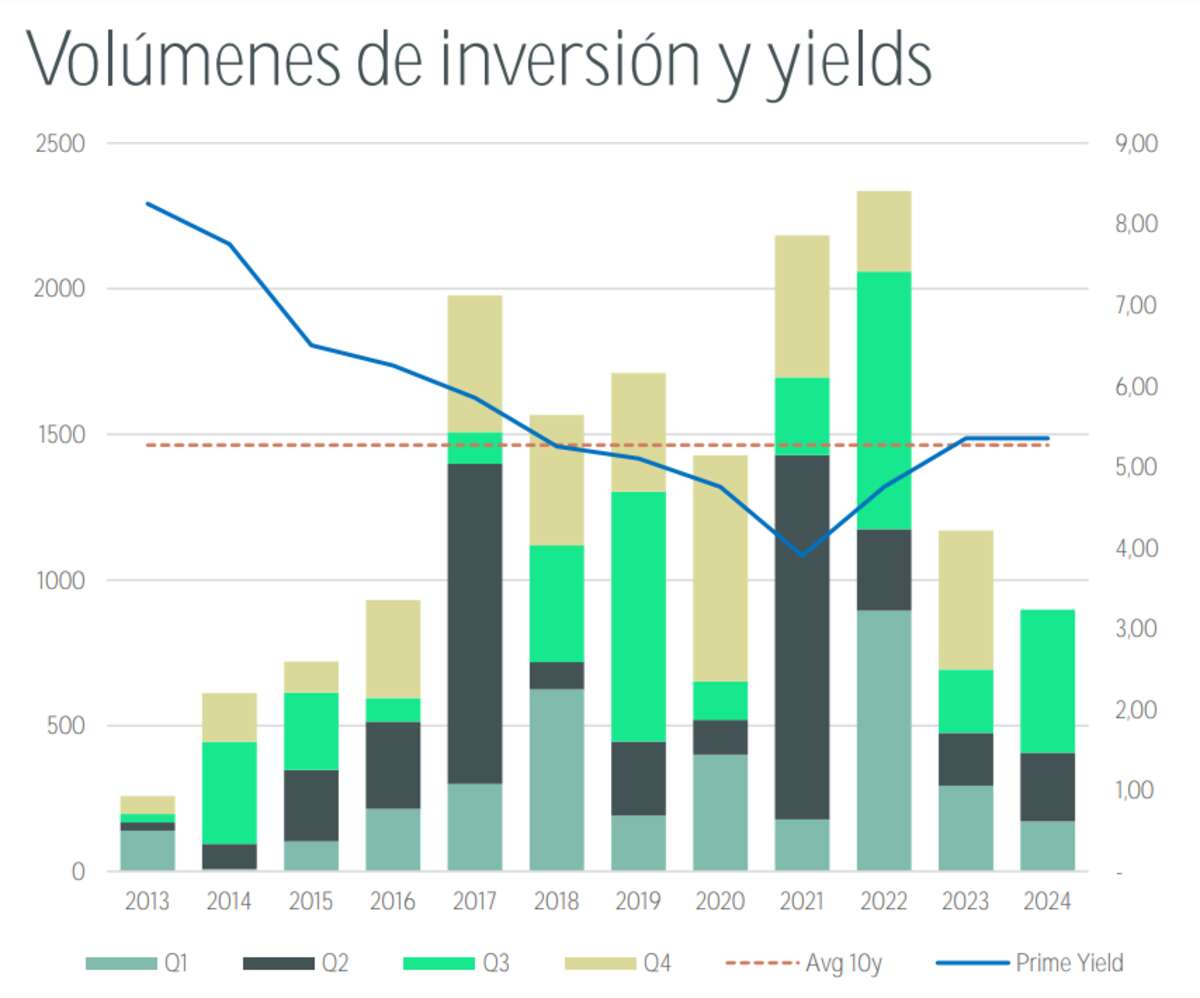

En 2024, la bajada de los tipos de interés ha provocado que muchos inversores pongan sus ojos en el sector logístico. Esto ha desencadenado la compresión de las prime yields en el corto-medio plazo debido a una mayor presencia de fondos core en el mercado y a la mejora de las condiciones de financiación.

El año 2024 finalizará con un volumen de inversión de alrededor de 1.300 millones de euros, un 30% más que en 2023, aseguran desde CBRE.

La superficie contratada a nivel nacional suma 1.780 millones de metros cuadrados a cierre del tercer trimestre de 2024, registrando un crecimiento de un 28% respecto al mismo periodo del año anterior. La inversión alcanza los 898 millones de euros.

Grandes operaciones en el logístico

El dinamismo del mercado se vio impulsado por la compra por parte del fondo EQT Exeter de dos porfolios de unos 100 millones de euros cada uno, con activos ubicados mayoritariamente en el mercado de Madrid.

La mejora en la claridad de los precios, la caída de la inflación, los recortes de tasas y el regreso del apetito por grandes porfolios, continuarán impulsando el volumen de inversión hasta final de año, declaran desde JLL.

La disponibilidad crece en la Zona Centro hasta situarse en el 10,7%, mientras que en Cataluña desciende al 5,9%. Valencia figura con una tasa de disponibilidad del 2,54%, siendo la más baja de España.

Entre la Zona Centro y Cataluña suman 26.000 millones de metros cuadrados de stock.

El precio medio de las prime yield a nivel nacional se sitúa en los 5,5 euros/mes/metro cuadrado. Cataluña maneja la prime yield más alta de toda España, con una cifra de 8,75 euros, con una previsión de 9 euros para cerrar el año.

Le sigue la Zona Centro, con 6,85 euros; Bilbao, con 6,5 euros; Valencia, Sevilla y Málaga, con 5,5 euros; y Zaragoza con 4,10 euros.

El 76% de la demanda de superficie logística proviene del capital extranjero. Siendo el 57% de origen americano, Reino Unido, un 7%; y República Checa, un 4%.

La construcción se acerca al millón de metros cuadrados

Actualmente la oferta que se encuentra en proceso de construcción supera los 922.000 metros cuadrados.

Entre las operaciones que más superficie han contrato este tercer trimestre, CBRE destaca los dos proyectos de más de 50.000 metros cuadrados en la Comunidad de Madrid. Pinto suma 64.000 metros cuadrados, y Alcalá de Henares otros 54.000 metros cuadrados. La Zona Centro registra 602.000 metros cuadrados de oferta en construcción para el año 2025.

En Cataluña, Forcadell resalta los 28.829 metros cuadrados propiedad de GLP alquilados por parte de Logisteed en Masquefa (en la 3ª Corona), el proyecto llave en mano de 27.900 metros cuadrados que va a construir Logicor en Bràfim (en la 3ª Corona) o el alquiler por parte de Transaher de 13.325 metros cuadrados propiedad de Scannell en Montornés del Vallès (en la 2ª Corona).

La oferta en construcción en Cataluña supera los 200.000 metros cuadrados.

En Valencia acentúan el prealquiler de una nave en Cheste para Jysk de más de 24.000 metros cuadrados destinada al sector de supermercados, así como un proyecto llave en mano de 9.000 metros cuadrados.

Barcelona superará los 300 millones de inversión

La rentabilidad más alta se encuentra en la tercera corona de Barcelona, con un porcentaje de entre el 6% y el 8%. Ello provoca que sea la corona con mayor contratación, con 255.000 metros cuadrados en el tercer trimestre, informan desde Forcadell.

La primera corona registra 90.110 metros cuadrados contratados, con una rentabilidad del 4,5-6%; y la segunda corona, con la contratación de 152.082 metros cuadrados y una rentabilidad del 5-7%.

Del total contratado, 194.106 metros cuadrados (74%) corresponde a naves de nueva construcción o llaves en mano, el resto (24%) corresponde a naves existentes.