Altri duplica beneficios hasta junio y reitera que aún debe tomar una “decisión final” sobre Galicia

La pastera, que promueve una planta de fibras textiles en Palas de Rei, finaliza el primer semestre del año con unas ganancias de 62 millones de euros por la subida de los precios de la celulosa

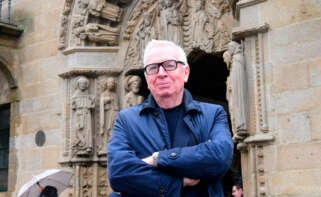

José Soares de Pina, CEO de Altri, flanqueado por Carlos van Zeller, consejero ejecutivo, y Bruno Dapena, director de desarrollo del proyecto. En los extremos, Pedro Baptista, director de Operaciones, y Olga López, responsable de Recursos Humanos / EFE / Lavandeira Jr

Viento en popa para Altri, al menos en Portugal. El grupo luso que proyecta un complejo industrial en Palas de Rei, donde fabricaría pasta soluble a partir de eucalipto y fibra textil, cerró el primer semestre del año con nota, debido al aumento del precio de la celulosa en los mercados internacionales. La compañía obtuvo un resultado neto en la primera mitad del año de 62 millones de euros, con un crecimiento de un 122% con respecto al mismo periodo del año pasado, cuando se anotó 28 millones.

En los documentos de presentación de resultados, su CEO, José Soares de Pina, tuvo tiempo de mencionar el proyecto Gama, que el grupo pretende levantar en Palas de Rei. La empresa que se ha marcado la cotizada lusa no es sencilla. No solo cuenta con el rechazo de numerosos colectivos ecologistas, además de con la oposición frontal en el plano político del BNG. También ha dejado claro que necesita financiación pública vía fondos europeos y, por el momento, aún no se ha despejado la incógnita de si el proyecto tiene encaje en algún PERTE y cómo va a mover ficha el Gobierno central, en todo caso, para incluirlo.

El ejecutivo se limita a recordar que la compañía aún no ha tomado una decisión final sobre la inversión en Galicia. Asegura que el grupo “trabaja diariamente para continuar con una estrategia de crecimiento sostenible”. Así, destaca el desarrollo de proyectos “de diversificación y crecimiento en las varias unidades productivas” que ya tiene en marcha en Portugal y llama la atención sobre el plan en marcha para la factoría de Caima, que se prevé esté listo a finales de 2025, “para la recuperación y valorización de ácido acético y furfural de base renovable”. Al hilo, también indica que “entre esos proyectos está también el Gama, en Galicia, España, actualmente en proceso de tramitación de la licencia ambiental integrada y el cual continuamos desarrollando para permitir la toma de decisión final de inversión”.

Reparto de dividendo

Con una cifra de negocio en la primera mitad del año de 463,7 millones de euros, un 8,5% más, el ebitda de la compañía (resultado antes de impuestos, tasas, amortizaciones y depreciaciones) se estiró un notable 52,7%, hasta los 124 millones de euros.

Los administradores de la compañía destacan además que la deuda de la compañía menguó desde el primer trimestre de 340 a 325 millones, a pesar de que a lo largo del periodo la cotizada distribuyó un dividendo de 51,3 millones de euros.

Demanda de pasta soluble

La mejora de las métricas de Altri, en línea con el resto de pasteras, viene motivado por el alza de los precios y la demanda celulósica durante los primeros cinco meses del año, especialmente en Europa y América del Norte. Explica la compañía que “el mercado asiático, concretamente China, después de un fuerte arranque de 2024 y después de los récord de 2023, ha mostrado algunas señales de distensión durante la segunda mitad de este último trimestre”. Así, los portugueses creen que después de los sucesivos aumentos del precio de la pasta “asistiremos a alguna corrección de precios durante el segundo semestre, algo también anticipado por los analistas de la industria”.

Eso sí, en el segmento de la pasta soluble DWP, que no está destinada al papel y que se fabricaría en Palas de Rei de salir adelante el proyecto, “los precios por tonelada presentan una tendencia ascendente, registrando una subida de un 4%”.