La imputación de Fridman por Zed resucita los fantasmas en DIA

Fridman está señalado por intentar hacerse con Zed a un precio irrisorio, algo que también sucedió en DIA

La imputación de Mikhail Fridman por la caída de la española Zed, la empresa de Javier Pérez Dolset, no está ligada a la compra de DIA por parte del magnate ruso, pero tiene elementos en común: la adquisición a un precio muy bajo de una compañía en problemas económicos, la caída del valor durante el tiempo en el que el magnate ruso puso sus ojos sobre ella y haber impuesto sus voluntades a todo el que ha intentado frenarle.

El fiscal anticorrupción José Grinda explica en su informe que Fridman mantuvo una posición de privilegio en Zed y la asfixió económicamente hasta hacerse con ella a un «precio irrisorio». Las acusaciones de raiding (asalto en inglés) a la compañía tecnológica, siempre rechazadas por portavoces de Fridman, se tendrán que probar ahora en los juzgados, donde el próximo 15 de septiembre debe declarar el magnate ruso.

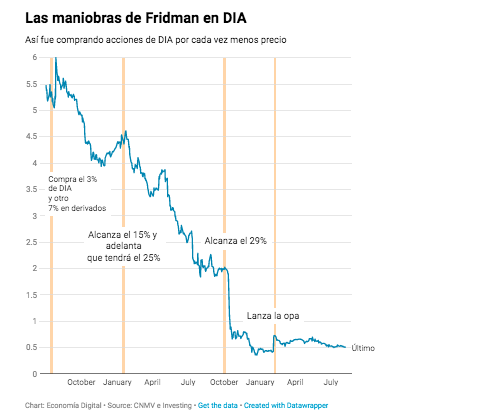

Para entender qué sucedió en DIA hay que remontarse al 28 de julio de 2017. Ese día Fridman, que ya estaba siendo investigado por la policía española, declaró a través de Letterone, su fondo con base en Londres y conexiones en Luxemburgo, un 10% de DIA. Pagó aproximadamente 6 euros por título (hoy las acciones cotizan a 51 céntimos), iniciando así su plan para hacerse con la compañía.

Desde ese momento, la cotización de la cadena de supermercados no dejaría de caer, al mismo tiempo que Letterone se iba haciendo más fuerte en el capital [ver aquí], comprando paquetes de acciones cada vez más baratas, hasta tener el 29% de la compañía.

Los portavoces de Fridman rechazaron cualquier implicación en el desplome bursátil de DIA. Argumentaron que como accionistas eran los primeros perjudicados y defendieron que el precio de la acción caía por el pobre rendimiento de la compañía, que no paraba de encadenar malos resultados, anuncios de profit warning y transmitía inestabilidad, con el nombramiento de tres consejeros delegados (Ricardo Currás, Antonio Coto y Borja de la Cierva) en menos de un año y la detección de irregularidades contables.

Una de las claves que distintas voces han señalado como prueba para explicar lo sucedido es la pinza entre Goldman Sachs y Fridman. El banco de inversión norteamericano ha sido acusado de jugar un papel de agente doble, asesorando a Letterone durante el proceso de la opa y prestando acciones a los bajistas, inversores internacionales que apuestan en contra de una compañía y que ganan dinero —como sucedió en DIA— cuando ésta se desploma en bolsa.

La primera acusación está probada. Letterone reconoció ante la CNMV que Goldman Sachs fue contratado para asesorar durante el proceso de opa; la segunda es un secreto a voces entre fuentes del mercado. El banco declaraba en sus comunicados ser un accionista relevante de DIA, pero en la letra pequeña aparecía que la verdadera intención era ceder estos títulos a terceros.

La conexión se ha evidenciado incluso en nombres y apellidos: Michael Casey. Trabajó en Goldman Sachs como responsable de fusiones y adquisiciones retail — en ese momento el banco norteamericano ya era accionista de la cadena de supermercados— y se incorporó al fondo de Letterone dos meses antes de que Fridman aflorara su primera participación en DIA.

Así se impuso Fridman a todos sus oponentes

La segunda fase del plan llegó con el lanzamiento de la opa. Fridman iniciaba un camino complicado porque optó por una fórmula que abarataba el precio (opa voluntaria frente a opa obligatoria) y a la vez le condicionaba a imponerse a los bancos acreedores, al propio consejo de administración y a parte de los accionistas. No hubo problemas: pudo con todos.

Fridman lanzó una opa a 0,67 euros, pese a comprar acciones de DIA por última vez a un precio muy superior

Primero se encargó del consejo de administración, liderado por Borja de la Cierva. Lo dejó fuera de juego en la junta de accionistas, donde impuso su plan de rescate (opa y ampliación de capital) a la de los entonces gestores, que tenían a la banca de su lado. No ganó por el apoyo del resto de accionistas, sino por la poca asistencia y el desequilibrio que supuso su peso accionarial (29%).

Eliminado el consejo, llegó el turno de imponerse a los accionistas, a quienes ofrecía 0,67 euros por acción, el 82% menos del valor al que cotizaba la compañía un año antes. Necesitaba convencer al 35,5% para que vendieran sus títulos y la oferta prosperara. Debían escoger entre una mala opción —perder dinero con la venta— y otra peor —arriesgarse a que las acciones terminaran valiendo cero— ante la inexistencia de alternativas.

DIA valía en bolsa 3.732 millones el día que Fridman aterrizó como accionista. En su opa la valoró por 492

Pero el precio que ofrecía por DIA era muy bajo. Letterone valoraba la compañía en 492 millones de euros, frente a los 3.732 millones que valía cuando el magnate ruso aterrizó en el capital. Llegó a reconocer públicamente que la aceptación era muy baja y a pedir hasta en tres ocasiones más tiempo a la CNMV para convencer a los accionistas.

Fue aquí cuando empezó la asfixia para DIA. Corría el tiempo y se acercaba una fecha clave: el 20 de mayo. Ese día se cumplían dos meses desde la junta de accionistas y, de acuerdo a la legislación, sin una opción establecida para reflotar la empresa y un agujero patrimonial de 170 millones de euros, era cada vez más real el concurso de acreedores.

Toda esa presión se trasladó a la CNMV, que cedió. Ante la negativa constante de los accionistas, Fridman jugó su última carta ante el regulador: examinar si sus 0,67 euros, visto el deterioro del negocio, eran equitativos. Su sí lo cambió todo: se eliminó el umbral mínimo de aceptación y triunfó la opa automáticamente.

Los bancos, el último escollo

Con el tiempo casi cumplido, quedaba imponerse a los acreedores. Fridman, ya como máximo accionista de DIA (65%), debía inyectar 500 millones de euros en su ampliación de capital. Pero ligaba ese punto a un acuerdo con la banca, con quien negociaba sin éxito desde hace meses porque exigía una serie de condiciones que aliviaran la deuda de la compañía, entre otros requisitos.

El magnate ruso Mikhail Fridman. EFE

Fue así como el mismo 20 de mayo, el mismo día que expiraba el plazo para comunicar o no la solicitud del preconcurso de acreedores — también conocido como 5 bis— , todas las partes anunciaron un acuerdo antes de que cerrara el mercado.

Qué es el caso ZED

Pese a que ha sido esta semana cuando ha vuelto a salir a la luz el nombre de Zed, la investigación que señala a Fridman y le lleva a declarar ante el juez Manuel García Castellón en la Audiencia Nacional es anterior tanto a su llegada a la cadena de supermercados DIA y como a su adquisición.

Los hechos se remontan a 2013. Zed inició una relación empresarial con Vipelcom, una empresa de telecomunicaciones cuyo máximo accionista también es Mikhail Fridman y que ya arrastraba polémica por ser multada con 836 millones de dólares por pagar sobornos a familiares del presidente de Uzbekistán.

El trato entre rusos y españoles no tenía mucho misterio. Vipelcom y Zed se asociaban para controlar TEMA, una filial de Vipelcom. Este hecho supuso para la empresa de Pérez Dolset que los rusos se convertían en su principal fuente de ingresos con el 43% de su facturación.

Pero cinco años más tarde, tras una denuncia de los Pérez Dolset a sus socios, a quienes acusaban de desviar dinero a una empresa de Vladimirovich Kolokoltsev, hijo del ministro del Interior ruso —los hechos fueron corroborados por PwC en un informe de auditoría—, las cosas se torcieron.

Pérez Dolset reaccionó cerrando el grifo por «no existir una razón comercial» para esos pagos. Y los rusos contraatacaron: cancelaron todos los contratos con TEMA a sabiendas de la enorme dependencia de la salud del negocio de Zed. A partir de ahí, de acuerdo a un informe de la Unidad Central de Delincuencia Especializada y Violenta (UDEV), en el que se califica a Fridman como «el gran jefe», empezaron los problemas para Zed. Le provocaron un perjuicio de 30 millones de euros y diseñaron una estrategia con el objetivo de «asfixiar» la compañía, para más tarde, en 2016, presentar una oferta de 20 millones.

Un portavoz de Fridman aseguró ayer, miércoles, que todavía no habían recibido ninguna notificación legal relacionada con su imputación por liderar, presuntamente, dicha operación financiera. «Las acusaciones, tal como las entendemos actualmente, parecen ser el producto de una teoría de la conspiración inventada por Dolset y sus asociados, de quienes se ha comprobado en asuntos relacionados que han aportado pruebas falsas y engañosas», explicó un portavoz del inversor ruso.