Actualizado

¿Cómo te protege tu banco? Nuevas medidas para enfrentar una nueva moda: estafar en internet

Bancos y fintech refuerzan sus estrategias de ciberseguridad para combatir el creciente número de fraudes online

Las medidas de seguridad avanzadas son esenciales para proteger a los usuarios de fraudes en línea. Foto: Freepik

El auge de la digitalización en el sector financiero ha facilitado que cada vez más personas manejen sus finanzas desde dispositivos móviles y plataformas en línea. No obstante, esta comodidad y accesibilidad han sido acompañadas por la creciente amenaza de las estafas online. Desde engaños en correos electrónicos hasta robos de datos mediante apps falsas, los ciberdelincuentes han desarrollado tácticas cada vez más sofisticadas para atacar a los usuarios.

Mientras que los bancos tradicionales ha apostado por reforzar sus protocolos de seguridad y cumplir con normativas de protección, las fintech han revolucionado el sector al incorporar tecnologías avanzadas. Cada una con sus particularidades, ambas buscan garantizar que sus usuarios puedan operar con confianza en un entorno digital seguro.

Medidas de seguridad en la banca tradicional

Los bancos tradicionales llevan años implementando protocolos de seguridad estrictos, obligados por normativas gubernamentales y regulaciones del sector financiero. Estas medidas incluyen encriptación avanzada de datos y autenticación de dos factores para asegurar que solo los usuarios autorizados puedan acceder a sus cuentas. Los bancos también realizan auditorías frecuentes y están sujetos a estándares de cumplimiento que añaden una capa adicional de protección a los fondos y la información personal de sus clientes.

Para contrarrestar las estafas que han surgido en línea, los bancos han mejorado sus tecnologías de detección de fraudes, implementando sistemas de monitoreo de actividad en tiempo real. Estas herramientas permiten identificar comportamientos sospechosos, como intentos de acceso desde ubicaciones no habituales o transferencias inusuales, y alertan inmediatamente al cliente para confirmar su autenticidad. Las entidades bancarias también cuentan con sistemas de seguros y respaldo financiero en caso de incidentes, proporcionando así tranquilidad a sus usuarios.

Las fintech innovan en ciberseguridad

Las fintech, empresas que integran tecnología con servicios financieros, han revolucionado la seguridad digital al incorporar tecnologías emergentes, como la inteligencia artificial (IA) y el blockchain. La IA permite a estas plataformas analizar grandes cantidades de datos en tiempo real, detectando patrones sospechosos que podrían indicar un intento de fraude. Esta tecnología también es capaz de realizar análisis de riesgo en segundos, lo que permite a las fintech responder a posibles amenazas de manera más ágil y efectiva.

Además, muchas fintech utilizan blockchain, una tecnología que garantiza la transparencia y seguridad de las transacciones. Al descentralizar la información, el blockchain hace prácticamente imposible la alteración de los datos financieros sin dejar un rastro, lo que proporciona una capa de seguridad adicional en cada operación. Las fintech han adoptado también prácticas de autenticación biométrica, como el reconocimiento facial y de huellas dactilares, dificultando aún más el acceso a cuentas de manera fraudulenta.

Autenticación de múltiples factores: una barrera común contra estafas

Una medida compartida tanto por los bancos tradicionales como por las fintech es la autenticación de múltiples factores (MFA). Esta práctica exige que los usuarios verifiquen su identidad mediante dos o más métodos, como una contraseña y un código enviado a su teléfono. Esto reduce el riesgo de que los estafadores puedan acceder a las cuentas con solo una clave, protegiendo a los usuarios incluso en caso de robo de credenciales.

Asimismo, ambas instituciones han incorporado sistemas de notificación de actividad en tiempo real. Los clientes son informados inmediatamente de cualquier intento de acceso o movimiento en sus cuentas, permitiéndoles detectar actividades sospechosas y bloquear posibles ataques. Esta herramienta es especialmente valiosa en un entorno donde los fraudes pueden ocurrir en cuestión de segundos.

Educación y concienciación como medida esencial de protección

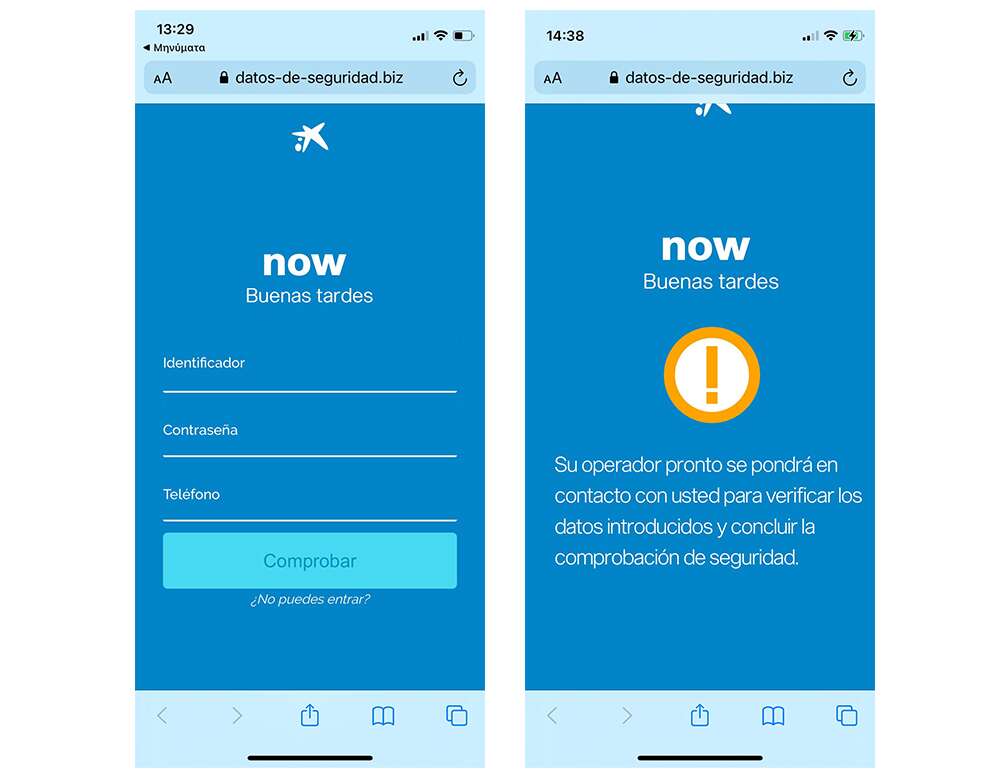

Otra de las estrategias más efectivas que han implementado tanto bancos como fintech es educar a sus clientes sobre las estafas más comunes y cómo evitarlas. Estas instituciones envían regularmente correos electrónicos y notificaciones que alertan sobre intentos de phishing, suplantación de identidad y otros tipos de fraudes en línea. Esto es clave, ya que muchas estafas exitosas se basan en engaños donde los clientes, sin saberlo, facilitan su propia información confidencial.

Además, los bancos y fintech ofrecen consejos de seguridad para ayudar a los clientes a proteger sus dispositivos. Recomendaciones como actualizar contraseñas regularmente, evitar conexiones Wi-Fi públicas para transacciones y descargar solo aplicaciones oficiales refuerzan la seguridad individual de cada usuario, complementando y haciendo más efectivas las medidas tecnológicas que ya ofrecen las instituciones.

¿Cómo tomar una decisión informada?

Tanto las fintech como los bancos tradicionales están trabajando activamente para proteger a sus usuarios frente a las estafas en línea, aunque cada uno sigue un enfoque particular. La banca tradicional ofrece un respaldo basado en regulaciones y seguros, lo que da una capa de seguridad adicional en situaciones de emergencia. Las fintech, en cambio, se apoyan en tecnologías avanzadas que permiten detectar y prevenir fraudes en tiempo real.

Para los usuarios, la elección entre una de las dos opciones debe basarse en sus necesidades personales y en el nivel de seguridad que les haga sentir más cómodos. Comprender las medidas de protección que ofrece cada uno es clave en un mundo donde la digitalización ha hecho que las estafas sean cada vez más comunes.