Los Benjumea se endeudan en otros 120 millones para suscribir la ampliación de Abengoa

Tras 25 años en el cargo, Felipe Benjumea cede la presidencia a José Domínguez, y la familia sevillana, a través de Inversión Corporativa, reducirá del 57,5% al 40% su presencia en la empresa de ingeniería

Ya se conocen los detalles de la enésima ampliación de capital de Abengoa, la empresa sevillana de ingeniería y energías renovables controlada por la familia Benjumea.

Será el próximo 10 de octubre cuando la junta extraordinaria de accionistas apruebe el aumento de al menos 650 millones de euros, que cuenta con el compromiso de suscripción de dos accionistas (Inversión Corporativa –la patrimonial de los Benjumea y varios fondos agrupados en Waddell & Reed Investment Management), y el compromiso de HSBC, Banco Santander y Crédit Agricole de asegurar 465 millones.

A través de Inversión Corporativa, la familia Benjumea se ha comprometido irrevocablemente a invertir al menos 120 millones de euros de millones de fondos nuevos en nuevas acciones, que tendrán que pedir prestados, mientras que los fondos, a través de Waddell & Reed, pondrán 65 millones.

Participación diluida

Será la enésima vez que los Benjumea acuden a los bancos para financiar operaciones similares, aunque en esta ocasión lo hará para ver cómo diluye su participación en Abengoa, del actual 57,5% al 40%. Esta variación accionarial comporta la reducción a 13 del número de consejeros, quedando en 5 los representantes de Inversión Corporativa y en 6 los independientes.

Además de convocar la junta, el consejo de Abengoa ha aprobado un conjunto de medidas estratégicas, que se adaptarán siguiendo durante la ejecución del plan. La principal, reducir la deuda, para lo que la compañía tiene la previsión de repagar 375 millones de euros del Bono 2016 antes de que acabe 2015.

Desinversiones

Asimismo, se refuerza el actual plan de desinversiones para obtener un mínimo de 1.200 millones hasta finales de 2016, incluyendo la monetización de todo o parte de los derechos económicos de la participación de Abengoa en Abengoa Yield o la venta en un proceso privado de todo o parte de la participación de Abengoa en esta filial.

La empresa confía que un 50% de los fondos, unos 600 millones, se obtengan obtenga en el cuarto trimestre de 2015 y los 600 restantes durante el primer trimestre de 2016.

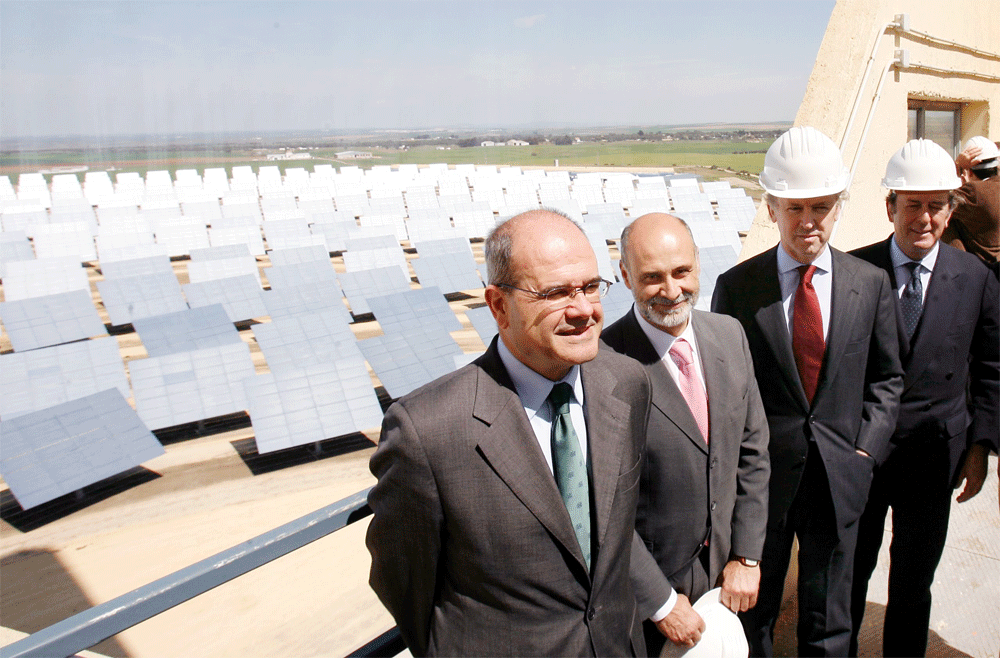

El plan comprende la venta de diversos activos incluyendo centrales de ciclo combinado, plantas solares, de bioetanol y otros activos concesionales. Adicionalmente, Abengoa espera desinvertir 300 millones en activos durante 2016 como parte de su estrategia de rotación.

‘Capex’ limitado

En cuanto a la adopción de limitaciones al capex, las nuevas inversiones se limitarán a un máximo de 50 millones hasta que Abengoa alcance un rating de «BB-» por S&P o «Ba3» por Moody’s, o el ratio de apalancamiento de deuda bruta corporativa, incluyendo deuda sin recurso, sea inferior a 3,5 veces el ebitda.

El equity capex actual comprometido se espera que sea de aproximadamente 384 millones en la segunda mitad de 2015, aproximadamente 517 millones en 2016 y unos 248 millones en 2017.

A nivel corporativo, la junta también deberá ratificar la salida de la presidencia, tras 25 años en el cargo, de Felipe Benjumea, que será sustituido, como presidente no ejecutivo, en representación de Inversión Corporativa, por José Domínguez Abascal.