Alcoa no llega a las bodas de plata: la privatización de Inespal cumple 25 años

En febrero de 1997 la SEPI firma la carta de intenciones de venta de Inespal con Alcoa, que realiza la ‘due diligence’ hasta mayo, aunque el consejo de ministros de Aznar esperaría otros ocho meses para aprobar la operación

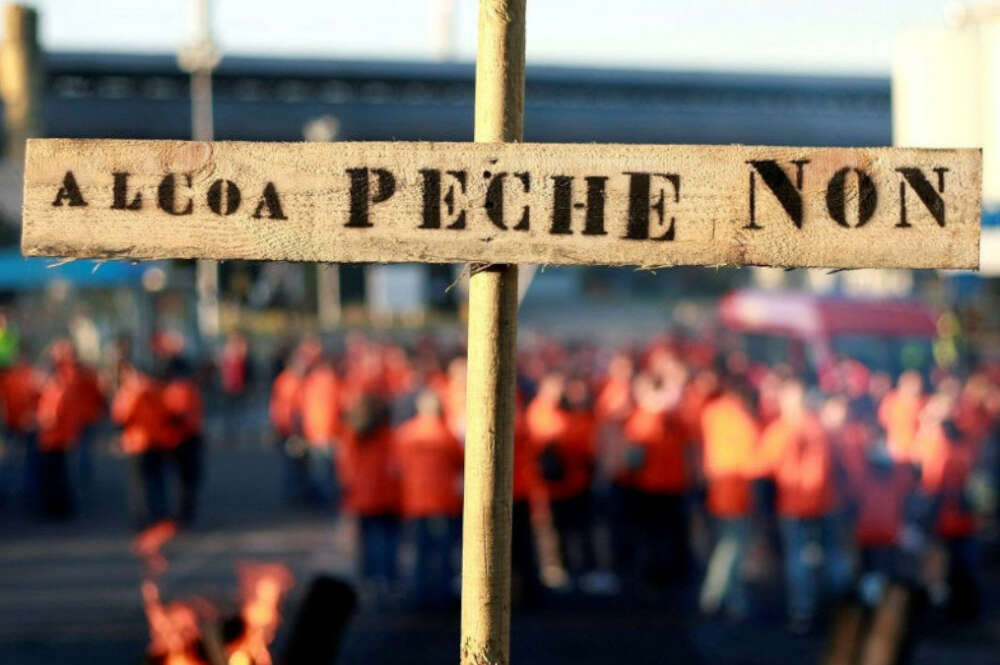

Una de las protestas de los trabajadores de Alcoa en San Cibrao / Cabalar /EFE

Nombres de directivos como José Luis Moñita y José Luis López Sangil, o de presidentes como Fernando Rubio, se agolpan en la memoria de los jubilados y los empleados más talluditos de Alcoa. Porque esos nombres propios forman parte de la historia de Inespal en un aniversario muy particular, el de los 25 años del anuncio de su comprador definitivo, el grupo norteamericano Alcoa. Unas bodas de plata que la multinacional no llega a celebrar ni mucho menos en plena actividad en San Cibrao, justo semanas después del acuerdo para parar las cubas alcanzado por el grupo y los trabajadores.

En febrero de 1997 trasciende el nombre del comprador de Inespal: la SEPI firmaba la carta de intenciones definitiva con Alcoa, que realiza la due diligence hasta mayo, aunque el consejo de ministros de Aznar esperaría a enero de 1998 para aprobar la operación. El entonces ministro de Industria, Josep Piqué, era de lo más gráfico para aludir a la situación de Inespal para proceder a su privatización: “Estamos hablando de una sociedad”, dijo en su momento en la Comisión de Industria del Congreso, “que en los últimos siete años ha perdido 67.500 millones de pesetas y ha requerido ampliaciones de capital por un importe cercano a los 100.000 millones de pesetas”.

Todo un grupo de aluminio

Inespal nace en 1985 como resultado de la fusión de las empresas Aluminio de Galicia, Alugasa, y la Empresa Nacional de Aluminio, Endasa. Entonces, cuando en el 97 se llega al acuerdo de privatización, sus centros productivos se repartían por San Cibrao, A Coruña, Avilés, en Asturias; Sabiñánigo, en la provincia de Huesca; Amorebieta, en Vizcaya; en Alicante; en Linares, Jaén, y en Noblejas, Toledo. Nada que ver, por tanto, con lo que es ahora.

El importe de la venta fue de unos 370 millones de euros. En ese momento, la plantilla era de 4.838 trabajadores y los ingresos de explotación se situaron el año de su privatización en 144.546 millones de las extintas pesetas. La evolución de los resultados netos después de impuestos refleja un gran componente cíclico también de este negocio y van desde cifras positivas en el año 1989, en torno a 13.000 millones de pesetas, a pérdidas de 25.000 millones de pesetas en los años 1992 y 1993; de 16.000 y 18.000 millones de pesetas en los años 1991 y 1994, a unos resultados positivos en 1996 de 2.374 millones. Así lo relata Josep Piqué en su comparecencia en el Congreso.

Los contactos para la privatización

Y también explica el ministro entonces que los primeros contactos encaminados a la desinversión de Inespal datan de los años 1990 y 1991 y fueron realizados con Alcoa y Alcan, competidor canadiense. En 1994, Teneo, el holding público heredero del INI que era entonces la tenedora de las acciones, decide poner en venta el grupo Inespal “por razones estratégicas y de falta de competitividad y elige a partir de ahí a una asesora. Se realizaron contactos con más de 30 empresas, nacionales y extranjeras, y en octubre de 1995 se firmó con Alcoa una primera carta de intenciones”, relata Piqué.

Como asesor del proceso privatizador se designó a Morgan Stanley. Sin embargo, el proceso de negociaciones se estanca debido fundamentalmente a la imposibilidad de asegurar un coste de energía eléctrica estable y a largo plazo acorde con las necesidades de la industria del aluminio. Este panorama cambia con la firma, el 11 de diciembre de 1996, del protocolo para el establecimiento de una nueva regulación del Sistema Eléctrico Nacional, el llamado protocolo eléctrico, que “define la liberalización del sector y permite que los clientes cualificados, como sería el caso de Inespal, se mantengan a tarifa hasta el año 2001, e incluso después para aquellos que el Gobierno considere”, explicaba el ministro en el Congreso. Era la llave que abría la puerta de par en par para Alcoa.

Un año para cerrar la venta

El 20 de febrero de 1997 se firma una nueva carta de intenciones con Alcoa, que realiza la due diligence (auditoría de compra) hasta el mes de mayo y presenta el plan industrial el 15 de junio. El 24 de julio de 1997 el consejo de administración de la SEPI aprueba la desinversión, y el día 29 de ese mismo mes se firma el acuerdo privado de venta que debía ser autorizado por el Consejo de Ministros, previo dictamen del Consejo Consultivo de Privatizaciones, para cerrar el proceso privatizador del grupo. Todo eso no llegaría hasta 1998, pero un año antes los trabajadores de Inespal ya conocían perfectamente que su futuro iba a depender de Pittsburgh, Pensilvania, sede mundial de Alcoa.