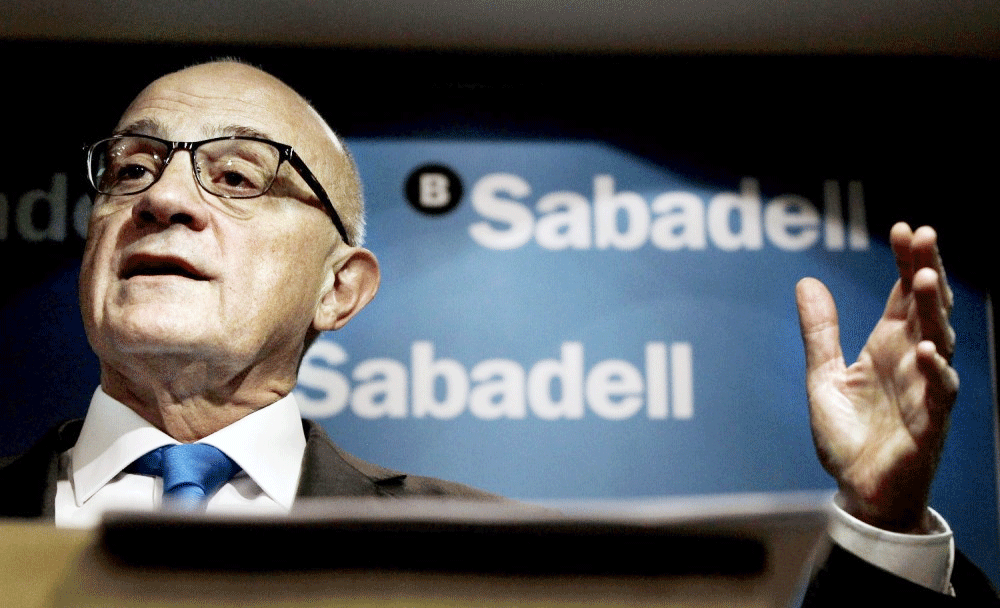

Oliu presume de rentabilidades para que el núcleo duro del Sabadell se rasque el bolsillo (otra vez)

La nueva ampliación de capital podría diluir aún más a la burguesía catalana; que en 2013 ya abrió paso a inversores internacionales

En la página 20 de la documentación remitida a los mercados por el Sabadell para explicar la compra del inglés TSB se lee entre líneas un mensaje que el presidente de la entidad, Josep Oliu, manda al núcleo duro de accionistas catalanes. La rentabilidad media de las últimas dos ampliaciones de capital supera el 30%. Ojo al dato. Es tan apetitoso como inusual que, de buenas a primeras, se haga público.

Podría significar también un aviso a navegantes: se espera que la tercera apelación a nuevos socios en menos de tres años se logre en base a inversores institucionales. El grupo catalán, envuelto ya en la union jack, precisa de otros 1.600 millones de euros para pagar la expansión internacional y los accionistas históricos son imprevisibles. Su permanencia está en retroceso, pero el banco en el que entraron en 2006 no es el mismo que hoy lanza una opa sobre la sexta entidad del Reino Unido.

Unanimidad para desembarcar en el Reino Unido

El consejero delegado, Jaume Guardiola, ha revelado este viernes que la decisión de compra fue unánime; pero la pregunta pivota en si algunos grandes nombres de la burguesía catalana aprovecharán para diluir aún más la participación en el capital. Dicho de otro modo, ¿la opa del Sabadell sobre TSB habría salido adelante si los nuevos accionistas latinoamericanos no estuvieran cocinando con Oliu el futuro del banco?

Desde que un grupo de burgueses barceloneses adquirió el 12,45% del capital a La Caixa por 1.300 millones gracias a créditos bancarios, sus posiciones han cedido constantemente. Las últimas dos ampliaciones (2.286 millones en conjunto) han acentuado la tendencia. Esta evolución, por otra parte, permite la mutación del Sabadell desde el papel de un banco comarcal o regional a una institución internacional con presencia de otros grupos y fondos –como Lloyds (1,8%) o Blackrock (2,8%)—.

¿Qué hará cada consejero?

Guardiola asegura que «no está en situación de desvelar las condiciones particulares» de cada consejero. Esas «condiciones particulares» han cambiado en pocos meses. La más dramática es la muerte de José Manuel Lara Bosch, a la sazón vicepresidente del grupo. Su hijo ha tomado el asiento del magnate de los medios. José Lara García decidirá colegiadamente con sus hermanos, madre y tías, de distintas sensibilidades. Probablemente también querrá significarse en el debate el nuevo presidente de Planeta, José Creuheras.

La autoridad del fallecido patriarca simplificaba el funcionamiento de Hemisferio y Jaipur, las instrumentales inversoras, que ahora acumulan el 2,6% del banco, aunque llegaron a atesorar el 5,1%. En la última oportunidad Lara mantuvo posiciones, pero dejó diluir los títulos que controlaba directamente a nivel particular (del 0,091% al 0,044%) y que ahora forman parte de la herencia.

Señales de agotamiento

La decisión que comunique Lara García podría contagiar al resto de propietarios catalanes, a quienes se apeló en 2012 y 2013 y que siempre han sido algo reacios a rascarse el bolsillo. El dueño de Mango, Isak Andic, controlaba hace tres años el 4,3% por el 2,53% que recogen los registros actualizados de la Comisión Nacional del Mercado de Valores, tanto en participaciones directas como indirectas.

Miguel Bosser se ha retirado del 0,075% hasta el 0,062%; el cabeza visible de Porcelanosa, Héctor Colonques, se ha diluido hasta el 0,056%. Joaquín Folch-Rusiñol (Industrias Titán) atesoró el 1,04% frente al 0,041% actual. La dueña del embotellador español de Coca-Cola y nueva consejera del Santander, Sol Daurella (0,26%), apenas posee la mitad que en 2013 y además abandonó el consejo del banco para fichar por el grupo de Ana Botín.

Más rentabilidad

Los precedentes quizá están detrás de la inédita información comunicada este viernes por el Sabadell. Oliu les recuerda las siguientes cifras: con la ampliación de capital de 2012 (suscrita a 1,32 euros) habrían generado plusvalías del 34,93%; pero es que con la de 2013 (suscrita a 1,1 euros) ese posible rendimiento escala hasta el 46,3%.

El documento pone por escrito el viejo dicho financiero de «las rentabilidades pasadas no garantizan rentabilidades futuras». Precisamente por ello, es poco habitual encontrar estos cálculos en un comunicación pública de cualquier cotizada. En el Sabadell no hay inquietud por el éxito de la operación, está garantizada, pero la compra del TSB podría abrir la puerta a nuevos balanceos de poder.

El nuevo Sabadell

Jaime Gilinski (5,03%) entró en 2013 y su experiencia es totalmente contraria. El desempeño de la acción es del 9% anual, frente al 7% del Santander o al 5% de BBVA. Guardiola promete que el retorno financiero del Sabadell en 2017 (bolsa al margen) será del 10% con unos beneficios que llegarán a los 1.000 millones. El momento de entrada, marca el estado de ánimo ante la nueva ampliación. Mientras los socios más recientes cierran filas con Oliu, sus compañeros de cenáculos guardan la ropa.

Por ejemplo, Famol, una instrumental controlada por Andic, Folch-Rusiñol y Lara perdió 11,4 millones de euros en 2013. La única función de la sociedad es administrar las participaciones que posee del banco (2,5%). Eso sí, ingresó 741.000 euros en dividendo.