El Sabadell revisará a la baja el plan estratégico

Banc Sabadell revisará su plan estratégico por los resultados de la filial británica y reconoce que TSB le ha costado 460 millones del beneficio

Banc Sabadell quiere dejar atrás el daño que le ha hecho la integración de TSB. En palabras del propio presidente de la entidad, Josep Oliu: «Pensábamos que TSB iba a ser un paseo militar y ha sido una batalla«. Sin embargo, las consecuencias negativas no han terminado.

Este viernes la entidad ha presentado los resultados de 2018, en los que ganó la mitad por culpa de su aventura británica. Es por ello por lo que Oliu ha adelantado que revisará a la baja su plan estratégico por su filial británica. La noticia ha impactado directamente en la bolsa, que castiga las acciones del Sabadell con una caída de hasta el 10%.

«La contribución de TSB va a ser limitada aún pero positiva», ha asegurado, y ha añadido: «Habrá ajustes y de momento parece que los factores externos pueden ser absorbidos: tipo de interés, crecimiento…».

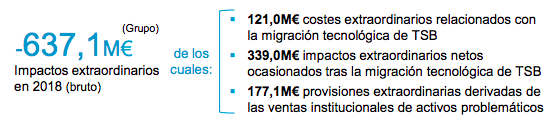

Factores extraordinarios que impactan el beneficio. Fuente: Banc Sabadell

El presidente explica que el plan estratégico del banco es el conjunto de los planes del Sabadell y de TSB. Mientras que el del Sabadell parece ir como estaba planeado, en el caso de TSB se va a realizar un profit warning, es decir, a revisar los objetivos a la baja.

«El plan estratégico del banco es el conjunto de los dos. Se mantiene una parte [Sabadell] y la otra no [TBS]. Los objetivos serán algo menores porque los problemas con la migración tecnológica han retrasado un año la actividad comercial del banco británico.

Así, la modificación se comunicará a lo largo de 2019, según comenta Oliu. Especifica que «se ha perdido un año de TSB de crecimiento pero no se ha perdido un año de balance».

Tras conocerse las cuentas de la compañía, las acciones del Sabadell caían cerca del 10%

El precio de la acción preocupa en la entidad, pero Oliu defiende que lo único que se puede hacer es «trabajar para que los resultados y la migración sean un éxito». «Que lo ha sido, pero con coste adicional, pero el año que viene ya vamos a tener resultados muy distintos», matiza.

Así, en la banca en general se ha reducido el precio de las acciones, también por factores externos, como recuerda el Sabadell. Sin embargo, la revisión a la baja del plan estratégico no parece que vaya a ayudar a la recuperación del valor de los títulos.

Esto se debe a que normalmente los mercados no suelen reaccionar bien a las revisiones a la baja de los planes estratégicos. De hecho, tras conocerse las cuentas de la compañía, las acciones han caído cerca del 10% a primera hora de la mañana.

Coste millonario

El Sabadell estima que los impactos negativos extraordinarios en 2018 habían sido 637,1 millones de euros. De estos, 177 son previsiones extraordinarias por las ventas de carteras institucionales, y el resto corresponde a costes relacionados con TSB.

Así, 121 millones están relacionados con la migración tecnológica de la entidad británica, mientras que 339 son impactos extraordinarios netos ocasionados tras dicha migración. La suma en bruto es de 460 millones de euros.

De todas formas, el consejero delegado de la entidad, Jaume Guardiola, dice que se han resuelto ya el 90% de las 200.000 reclamaciones recibidas por los problemas derivados de la migración de TSB. En octubre ya adelantó que el coste de la integración había sido elevado. «TSB nos ha costado un pastón, ha sido una operación muy difícil».