Vodafone compra ONO a golpe de caja y tranquiliza a ambas plantillas

El futuro de Castellano, presidente de la empresa de cable, sí está en el aire aunque el grupo resultante se da tres meses para armar los detalles de la absorción

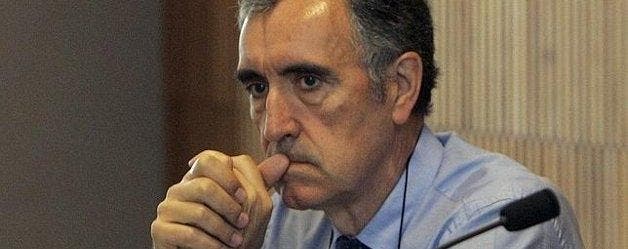

“Hoy es un día claramente histórico”. Vodafone hará el mayor desembolso empresarial de los últimos cuatro años en España para comprar la empresa de cable ONO, dominada por fondos de inversión estadounidenses, presidida por el antiguo factótum de Novagalicia, José María Castellano, y propietaria de la mayor red de cable del país.

Quién ha pronunciado esa primera declaración es el consejero delegado de Vodafone España, Antonio Coimbra, que concentra la euforia que ha desatado en la filial la operación. Las cifras parecen bien ensambladas, en comparación con otras operaciones similares. La absorción seguirá al pago de 7.200 millones de euros a los accionistas de ONO por el 100% del capital.

Satisfacción por el precio

El comprador abonará buena parte del importe echando mano de la caja, el resto lo financiará con líneas de crédito ya concedidas por los bancos pero aún sin utilizar. Todo ello deja al margen la deuda de ONO, unos 3.000 millones que, según se ha sabido hoy, rendía al 8,5% de interés anual. “Comprenderá que Vodafone se financia a costes muy menores”, avisa Coimbra.

El futuro de esa deuda parece la última gran misión de Castellano al frente de ONO, firma que Vodafone valora en 7,5 veces el ebitda y en 10,4 la caja. “Estamos muy satisfechos del precio logrado”. Pero además, impulsa a la filial del grupo británico hacia la posición de única alternativa a Telefónica. En fibra óptica, el resultante este lunes gana la partida desde el minuto uno. Dispone de 7,2 millones de clientes potenciales (hogares con acceso a su red), frente a los 3,5 de la firma de César Alierta.

Cifras que encajan

“Las matemáticas encajan”, ha proclamado ante los periodistas el presidente de Vodafone España, Francisco Román. Pero los números suenan bien sólo en el negocio del cable. El resto de magnitudes reflejan una posición para los de Alierta abrumadora. La unión de Vodafone y Ono permitirá una facturación conjunta de 5,9 millones frente a 13 millones, que emanan de una cartera de clientes compuesta de 17 millones (2,5 en banda ancha) contra los 25 millones (5,9 millones en banda ancha) que atesora Movistar.

Si se aísla el cuadro numérico del competidor, el terreno ganado con un simple cheque –aunque de 7.200 millones— es vasto, y de ahí la euforia. La economía de escala permitirá cuantiosos ahorros. Unos 2.000 millones en cuatro años en base al aprovechamiento de la infraestructura desplegada por ONO y viceversa. Los ingresos mejoraran gracias al impulso comercial que la red de distribución de los británicos dará a los servicios de ONO, con una de las penetraciones (38%) más bajas de Europa. Estas ventas cruzadas generarán mil millones en ingresos.

“Nada que comentar” sobre Castellano

A la complementariedad entre las empresas han apelado los dos principales ejecutivos de Vodafone para llamar a la calma. “Las plantillas son complementarias y en la fusión habrá oportunidades para mejorar las carreras profesionales”, tranquiliza Román. Pero la posibilidad de despidos colectivos no está descartada de plano. “Tenemos tres meses para definir los detalles de la operación”, se cubre Coimbra.

Tampoco se define el futuro de Castellano en el nuevo operador. “Nada que comentar”, responde el presidente de Vodafone España. “Sólo le diré que hemos quedado para comer y que las relaciones personales son excelentes”. Aunque con Castellano escurren el bulto, sí están claros otros aspectos. Por ejemplo, la marca ONO se mantendrá –“tiene un inmenso valor”—. La absorción pende de la autorización de Competencia, aunque se espera la luz verde para antes del verano.