La presión de Botín obliga al hotelero y constructor Castro a acelerar la venta de sus hoteles

Grupo Inversor Hesperia se desprende de establecimientos en Londres y Madrid y pone a la venta otros para reducir el endeudamiento con el Banco Santander

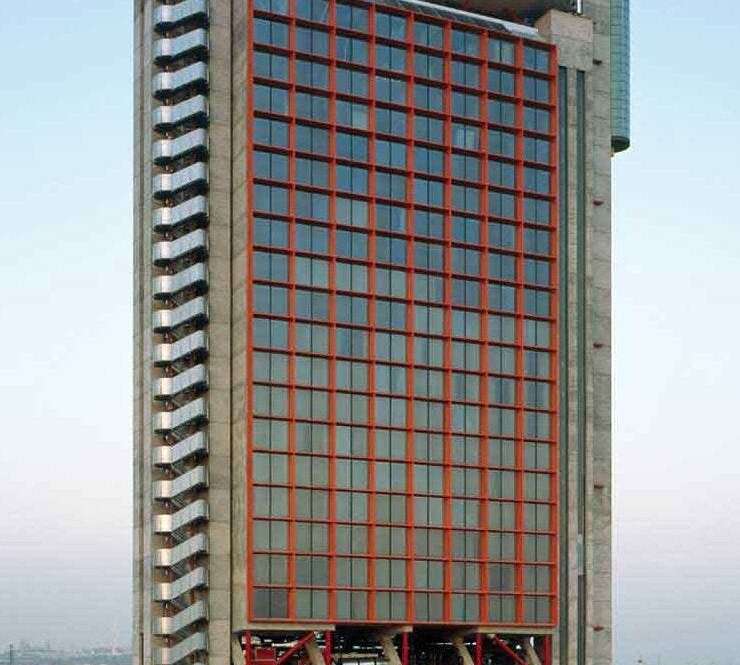

El hotel Hesperia Tower en Barcelona

Los más de 600 millones de euros que Grupo Inversor Hesperia (GIH) acumula de deuda con el Banco Santander de Emilio Botín han llevado a la empresa matriz del hotelero y constructor José Antonio Castro Sousa a acelerar la venta de su parque inmobiliario hotelero para reducir la presión del endeudamiento. Dos activos emblemáticos del grupo, situados en Madrid y Londres, han sido las últimas realizaciones ejecutadas. La venta del británico se ha cerrado este mismo mes. Otros, tanto en España como fuera, esperan a que se encuentre un comprador y contribuir así a disminuir la presión de la banca acreedora, casi exclusivamente el Banco Santander.

Castro es propietario del 25% del capital de NH Hoteles. Tras dos tentativas para obtener el control de la compañía, el empresario gallego afincado en Catalunya pactó con el resto de accionistas integrar las redes hoteleras de NH y de Hesperia. De esta manera logró apaciguar las tensiones e integrarse en el consejo de administración de NH.

Para tomar el timón del grupo hotelero y adquirir la participación del 25%, Castro obtuvo la financiación del Santander. Al cierre de 2009, el banco que preside Emilio Botín había prestado casi 300 millones de euros al empresario con sede en L’Hospitalet.

Un negocio doble

El negocio hotelero de Castro se vehicula todo a través de la sociedad instrumental GIH que es tenedora de las acciones de NH y propietaria de la red de hoteles que Hesperia ha adquirido en propiedad en los últimos años. Los títulos de la empresa cotizada no generan dividendo con lo que todos los ingresos de GHI se reducen a los arrendamientos por explotación de los hoteles, unos 25 millones de euros anuales.

Una de las preocupaciones del primer accionista de Nh es que la sociedad vuelva a la senda de los beneficios, que en su mayor parte proceden del negocio fuera de España, y recuperar vía dividendo una parte de la inversión realizada. En la actualidad, sólo el 18% del Ebitda de NH se genera en España y la marcha del negocio depende en gran parte del mercado alemán y del Benelux. La crisis es especialmente intensa en los mercados español e italiano, dos de los principales países en los que la cadena hotelera se halla instalada.

Vender y quedarse como inquilino

Con la venta de los dos últimos hoteles, el constructor ha reducido la deuda a entre 470 y 500 millones de euros, según fuentes empresariales del grupo. Por el Hesperia London victoria ha obtenido el equivalente a unos 69 millones de euros. El pasado verano se desprendió también de Hesperia Castellana por un precio similar. En el madrileño, la operación se realizó por la vía del sale & lease back, lo que le permite mantenerse como inquilino y gestor. En el caso del cuatro estrellas londinense, el comprador (Crimson Hotels) se queda también con la gestión.

Hesperia tiene a la venta un total de seis hoteles en diferentes ciudades españolas, todos ellos en emplazamientos urbanos y con categorias de tres y cuatro estrellas. Fuentes internas del grupo han reconocido a Economía Digital que la venta de estos activos inmobiliarios es “realmente difícil” en la actual coyuntura.

Varios fracasos recientes

Castro acumuló la mayor parte de su fortuna y edificó su imperio empresarial gracias al negocio de la promoción de viviendas. Construcciones Castro es una de las empresas del sector más activas en los últimos años. Sin embargo, el inversor galaico-catalán ha vivido dos desengaños empresariales recientes: Habitat y Bankpyme. En el primero invirtió junto a un grupo de notables de la burguesía catalana y a la ex mujer de Amancio Ortega (Inditex) en un momento en el que había comenzado la crisis del sector. De hecho, su aportación al capital tuvo lugar a sabiendas de que el valor de los activos de la compañía se había despeñado.

En el caso del pequeño banco catalán Bankpyme, Castro se convirtió en uno de los accionistas de referencia de la entidad, con algo más del 17% del capital. La búsqueda de nuevos inversores que permitieran elevar los requerimientos de solvencia a las exigencias del Banco de España han terminado en fracaso y han supuesto que la entidad haya debido vender su negocio a La Caixa, operación que se ha formalizado este mismo mes.