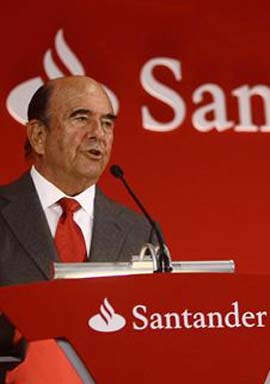

Botín resucita las preferentes: busca 7.200 millones más

El Santander colocará deuda subordinada y productos híbridos cotizados en Amsterdam, Luxemburgo y Londres

Banco Santander subastará 21 series distintas de deuda subordinada e instrumentos híbridos (participaciones preferentes) por valor de 7.200 millones de euros.

Este miércoles, la entidad de Emilio Botín ha enviado a la Comisión Nacional del Mercado de Valores (CNMV) el hecho relevante con los términos de la oferta, que se destinará a inversores profesionales. Los productos contratados cotizarán en las bolsas de Amsterdam, Luxemburgo y Londres.

En paralelo se desarrollará una segunda ronda basada en libras esterlinas valorada en 3.372 millones (4.180 millones de euros).

El objetivo es captar un mínimo de 2.000 millones con ambas operaciones a partir de este miércoles y hasta el 4 de septiembre con la intención de “proporcionar liquidez” al Santander.

Más liquidez

Botín anuncia de esta manera la segunda gran operación de deuda privada en seis meses. Tras la sequía de este tipo de mecanismos para captar capital, el Santander levantó el martes 2.000 millones a los mercados en bonos a dos años. Ofreció un interés del 4,3%.

Santander y BBVA esperan captar conjuntamente hasta 28.000 millones entre inversores profesionales y clientes en los próximos meses.

Esta cantidad equivale, prácticamente, a la primera inyección del rescate europeo a la banca española, de 30.000 millones, que irá destinada en su totalidad a apuntalar las cajas del Frob.