Los inversores retiran el oxígeno a Abengoa hasta que explique la ampliación

Las acciones y los bonos cotizan en mínimos históricos, mientras analistas y operadores señalan que la presión sobre el valor no aflojará

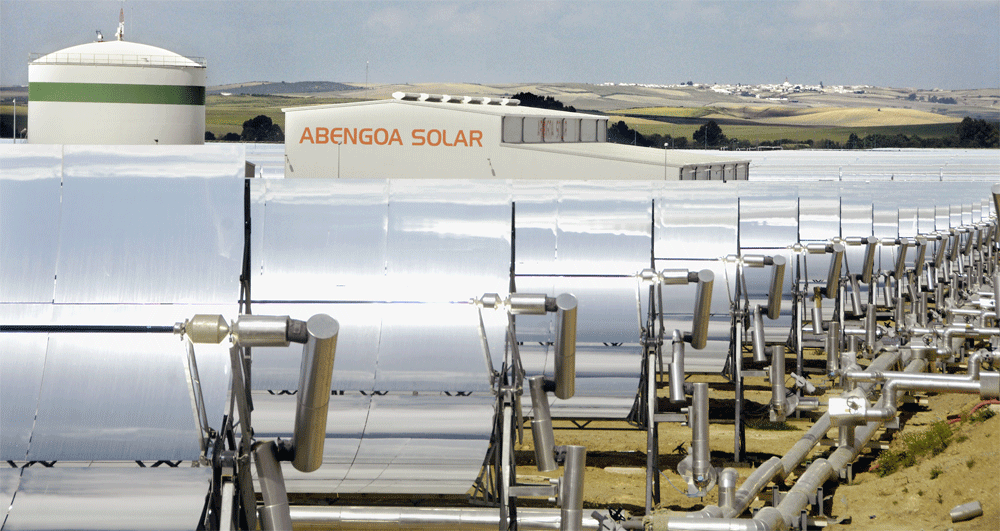

La falta de confianza del mercado continúa castigando con dureza al grupo de ingeniería y renovables Abengoa una semana después de que recortase las previsiones de caja y reconociese que necesita dinero de sus accionistas para sanear el balance y afrontar las crecientes inversiones.

Tanto las acciones como los bonos cotizaban este miércoles en mínimos históricos, mientras analistas y operadores señalan que la presión sobre el valor no aflojará hasta que se conozcan los detalles de la macroampliación de capital de 650 millones de euros.

De hecho, una parte del mercado apuesta por nuevas caídas, con las posiciones bajistas en Abengoa escalando al 8,5% del capital del grupo sevillano, frente al 6,68% que había antes del anuncio, a principios de mes, del aumento de capital.

Inversores que apuestan a la baja por Abengoa

Con posiciones bajistas superiores al 0,5%, umbral a partir del que es obligatorio declarar, destacan entidades como DE Shaw (1,75%), TT International (0,75%) o Och-Ziff Management (0,75%) así como varios fondos de Blackrock (con más del 1% en conjunto).

Este incremento de los «cortos» –cuando un inversor toma prestados títulos y los vende con la expectativa de recomprarlos a un precio más bajo para embolsarse la diferencia– refleja la incertidumbre sobre el éxito de la ampliación, que también ha tenido efectos extraordinarios sobre la renta fija del grupo.

En la última emisión de bonos realizada en abril con vencimiento en 2020 y por importe de 375 millones de euros, los inversores exigen una rentabilidad superior al 31% en el mercado secundario, según datos de Tradeweb, y frente al 15% de finales de julio, mientras que los costes por asegurar deuda de Abengoa a cinco años se han disparado del 28,75 a más del 65% este miércoles.

Mayores posibilidades de impago

Estos valores, al igual que el hecho de que los bonos con vencimiento más próximo exijan más rentabilidad que los de mayor plazo, indican, teóricamente, que el mercado de deuda ve mayores probabilidades de impago. Un bono de Abengoa por importe de 500 millones de euros y con vencimiento en 2016 exigía un rendimiento histórico del 88%, frente al 19% de finales del mes pasado, según datos de Reuters.

«Las rentabilidades de sus bonos no han experimentado una recuperación visible, lo que nos sugiere que los inversores en deuda no confían demasiado en que Abengoa alcance un acuerdo con los bancos para sacar adelante su ampliación de capital», asegura la agencia Moody’s. El pasado viernes puso en revisión las calificaciones de crédito de la empresa para un posible recorte.

En lo que llevamos de agosto, Abengoa ha perdido la mitad de su valor en bolsa hasta el punto de que la ampliación podría representar cerca de las tres cuartas partes del capital en función del descuento aplicado, lo que diluiría sobremanera la posición de cualquier accionista que no acudiese a la operación.

«Asumiendo un 20% de descuento al precio del mercado actual, el nuevo número de acciones representaría el 72% del capital actual», señalaban analistas de BPI el pasado viernes, día en el que la acción todavía partía de los 1,186 euros.

Acciones en caída libre

Las acciones han caído en seis de las últimas ocho sesiones. La filial estadounidense Abengoa Yield cerró el martes en 22,71 dólares por acción, no lejos del mínimo histórico del 21 dólares marcado en noviembre del año pasado, cuando Abengoa empezó a despertar dudas por la contabilidad de su deuda.

La ejecución de la ampliación de capital es la principal sombra que se cierne sobre Abengoa, al no haber transcendido todavía detalles clave como el aseguramiento por parte de los bancos, el precio de emisión o la implicación del accionista mayoritario, la familia Benjumea, que acudirá, pero todavía no ha especificado si lo hará en proporción a su participación.

A través de la sociedad holding Inversión Corporativa, los hijos del fundador del grupo sevillano controlan casi el 58% de los derechos de voto, a pesar de tener algo menos del 30% del capital, pues aglutinan el 60% de las acciones ordinarias.

Los expertos dudan de la capacidad de Inversión Corporativa para acudir a la ampliación después de que en 2013, en el último incremento de capital del grupo, tuviese que pedir un préstamo de 65 millones para no ver disminuida su participación, pignorando acciones de Abengoa.

La ampliación podría ser insuficiente

Al margen de la falta de visibilidad y la fuerte dilución para el accionista, los analistas ven otros factores tras el desplome de las cotizaciones de Abengoa, como la complejidad de su estructura corporativa y de deuda, con múltiples emisiones y líneas de crédito abiertas, dudas de inversores sobre la dirección o el riesgo de que los recursos de la ampliación no basten para el necesario desapalancamiento de la compañía.

Al cierre de junio, Abengoa tenía una deuda neta corporativa de 2.555 millones, o 2,5 veces el Ebitda corporativo, mientras que la deuda neta consolidada se situaba en 6.554 millones y la bruta rozaba los 10.000 millones de euros. — Información elaborada con datos de Robert Smith, de IFR, desde Londres y José Elías Rodríguez, de Reuters, desde Madrid.