Grífols cierra la compra de Talecris

EEUU da el visto bueno a la operación, en la que también incluye a la farmacéutica italiana Kedrion. El precio final es de 3.300 millones de euros

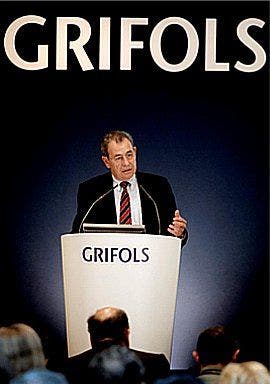

Un año después de anunciar la operación, Víctor Grífols ha rubricado la compra de la farmacéutica norteamericana Talecris, en manos del fondo de capital Cerberus. Este miércoles, el grupo de hemoderivados catalán ha conseguido que la parte política del tribunal de competencia estadounidense, el FTC, diera luz verde al acuerdo. Así, Grífols ya es la tercera compañía del sector en EEUU, donde concentra la mayor parte de su plantilla (8.800 trabajadores de 11.741) y el 34% de las ventas.

El precio final de la operación, incluyendo la deuda neta de Talecris, es de 3.300 millones de euros. Así lo reconoció el presidente en la pasada junta de accionistas, celebrada hace ocho días. Ahora, el grupo catalán procederá a la integración de los estadounidenses. En varias ocasiones, los portavoces de Grífols han recordado que la actividad de Talecris no es incompatible con la suya, por lo que esperan un proceso relativamente sencillo que termine por generar una caja de 230 millones de euros en cuatro años por las sinergias entre ambos actores.

Paralelamente, procederán a realizar las desinversiones indicadas por el FTC a favor de la farmacéutica Kedrion. Los italianos pondrán el primer pie en el mercado estadounidense con varios activos de Talecris: dos centros de obtención de plasma en Carolina del Norte, el derecho de comercializar una proteína (factor ocho), una planta de fraccionamiento en Nueva York (Grífols la alquila por un máximo de cuatro años) y cierta cantidad de este producto final realizado por los catalanes. La FTC asegura así que se mantienen siete actores en el sector de los hemoderivados de EEUU y Grífols afirma que las obligaciones son “perfectamente asumibles”.

Cerberus entra en el consejo

La adquisición también ha provocado cambios en el consejo de administración de Grífols. Cerberus obtiene dos representantes en la dirección de la compañía: Steven F. Mayer y W. Brett Ingersol. No sustituyen a nadie, en la junta de accionistas se ampliaron los representantes. Ambos también se unen al comité de auditoría.

Las acciones sin derecho a voto que controla el fondo y los accionistas minoritarios de Talecris tienen un periodo de inmovilización (lock-up) de tres meses. Estos títulos, menos líquidos que los de Grífols, empezarán a cotizar el jueves tanto en el parquet español como en el Nasdaq.

Cerberus no ha hecho públicas sus intenciones pasado el lock-up. Fuentes cercanas al grupo catalán han comentado que se han mostrado interesados en el sector farmacéutico, por lo que podrían mantener su participación. Como contrapunto, el mismo Víctor Grífols recordó que lo más habitual es que en breve abandonen la compañía.